(1)均等割額の軽減

被保険者及び世帯主の総所得金額等の合計額が、次に示す軽減の基準に該当する方は、均等割額を7割、7.75割、5割、2割軽減します。

| 軽減割合 |

世帯内の被保険者と世帯主の 令和元年(平成31年)中の総所得金額等の合計額 |

軽減後の均等割額 |

| 7.75割 |

【基礎控除額(33万円)】以下 |

9,380円/年 |

| 7割 |

7.75割軽減の対象となる世帯のうち、同一世帯内の被保険者全員が年金収入80万円以下(他の各種所得なし) |

12,510円/年 |

| 5割 | 【基礎控除額(33万円)+28.5万円×世帯の被保険者数】以下 | 20,850円/年 |

| 2割 | 【基礎控除額(33万円)+52万円×世帯の被保険者数】以下 | 33,360円/年 |

- 「総所得金額等」とは、総所得金額及び山林所得金額並びに株式・土地・建物等の譲渡所得金額等の合計額のことです(株式の譲渡所得金額等は、所得の申告をした場合、計算の対象となります)。 なお、均等割額の軽減の判定には専従者控除や譲渡所得の特別控除は適用されません。

- 均等割額の軽減判定で使用する「総所得金額等」は基礎控除前のもので、所得割額算定にかかる「賦課のもととなる所得金額」とは異なります。

- 65歳以上(令和2年1月1日時点)の方の公的年金所得については、年金収入額から公的年金控除額を差引き、さらに15万円(高齢者特別控除)を差引いた額を軽減判定の所得とします。

- 軽減判定は当該年度の4月1日(新たに制度の対象になった方は資格取得時)における世帯状況により行います。

- 実際の保険料は所得割額との合算となります。

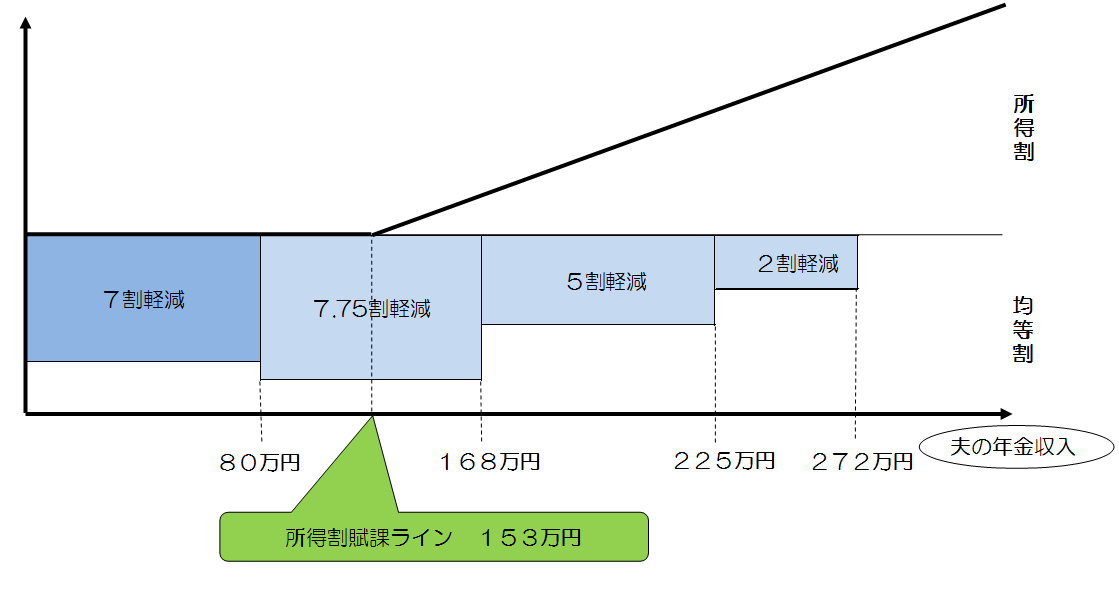

令和2年度における年金収入でみた軽減イメージ

令和2年度の保険料均等割の軽減割合は、7.75割(昨年度8.5割)、7割(昨年度8割)、5割、2割の4種類となり、令和元年度(平成31年度)と比べて、8割軽減が7割軽減に見直されることとなりました。

保険料均等割の軽減特例は、後期高齢者医療制度の創設(平成20年)から当面の暫定措置として特例的に実施されてきましたが、介護保険料の軽減の強化や年金生活者支援給付金の支給にあわせて制度本来の仕組みに戻すこととなり、医療保険を将来にわたり安心できる制度にするための見直しとなります。

したがって、本来は7割軽減である「同一世帯内の被保険者全員が年金収入80万円以下(他の各種所得なし)」については、特例的に9割軽減とされていましたが、令和元年度(平成31年度)は2割分の特例措置に対する国庫補助が令和元年10月以降廃止されて、通年で8割軽減となり、令和2年度は国庫補助の廃止に伴い本来の仕組みである7割軽減となります。

また、8.5割軽減の対象の方は、年金生活者支援給付金の支給の対象とならないこと等を踏まえ、急激な負担の増加を緩和するため、令和元年度(平成31年度)は8.5割軽減に据え置かれ、令和2年度は7.75割軽減となります。

(2)被用者保険の被扶養者であった方の軽減について

後期高齢者医療制度の被保険者資格を取得した日の前日において、被用者保険などの被扶養者であった方の保険料額は、所得割額がかからず、均等割額は加入した日の属する月から2年を経過する月まで5割軽減されます。

(被用者保険とは?)

○協会けんぽ(旧「政府管掌健康保険」)○健康保険組合○共済組合○船員保険のことです。

- 市町村国民健康保険・国民健康保険組合は対象外です。

- 被用者保険の被扶養者であった方が、所得の少ない方に対する均等割額の軽減にも該当する場合、割合の多い軽減措置が適用されます。